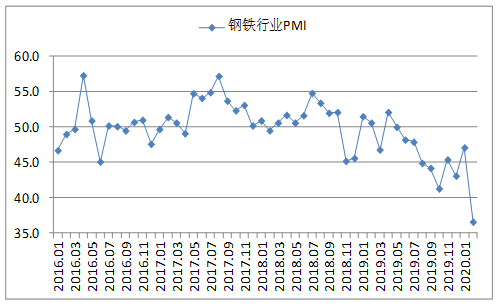

2020年2月份钢铁PMI显示: 市场供需明显下降 疫情短期影响明显

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2月份为36.6%,较上月下降10.5个百分点。分项指数显示,受新型冠状病毒肺炎疫情影响,钢铁市场需求收缩,钢厂生产放缓,原材料价格趋于下降,钢厂库存大幅上升,企业对后市预期不容乐观。预计随着疫情的不断控制,各地企业开工复工以及基建房产投资回升,钢铁市场将逐步回归正常。

图1 2016年以来钢铁行业PMI指数变化情况

一、市场分析

(一)下游企业延迟复工,钢材需求收缩

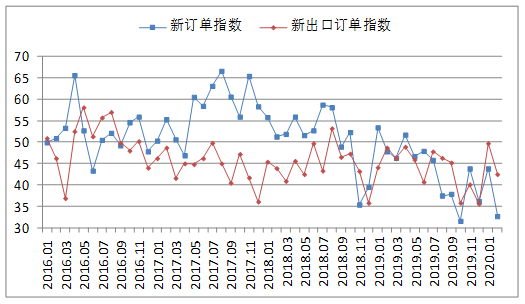

新冠肺炎疫情扩散后,钢材市场需求趋于收缩,加上各地延迟开工复工,进一步导致供应链下游企业需求回升放缓,国外需求也明显减少。新订单指数为32.7%,较上月下降11.1个百分点;新出口订单指数为42.5%,较上月下降7.2个百分点,连续18个月运行在50%以下。

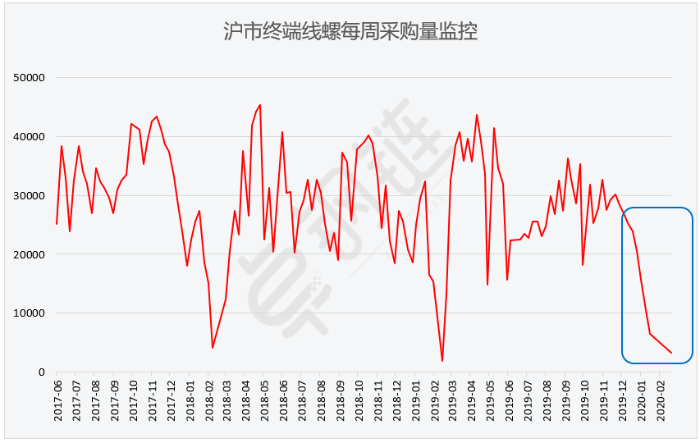

根据上海卓钢链调研,下游终端大面积复工基本要在3月份之后。从监测的沪市终端线螺采购数据来看,2月份终端日均采购量环比大幅下降70.55%,需求萎缩明显。

图2 2016年以来新订单指数、新出口订单指数变化情况

图3 2017年6月以来沪市终端线螺每周采购量监控变化情况

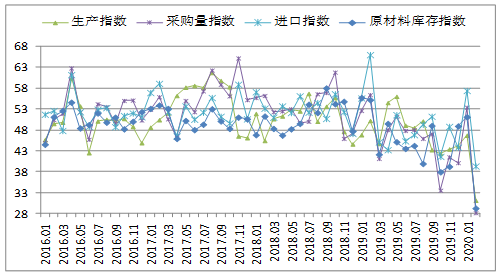

(二)需求下降,物流受限和劳动力不足导致钢厂生产下降

由于市场需求下降,各地执行的疫情防护措施导致原材料物流不畅,以及各地人员流动限制导致大量员工返岗困难,钢厂生产明显下降,部分钢厂借此机会将高炉整修计划提前。生产指数为31.3%,较上月下降15.4个百分点,采购量指数为28.1%,原材料库存指数为29.2%,较上月均大幅下降,表明在原材料获取不畅的情况下,原材料库存加快消耗。据上海卓钢链了解,目前钢企普遍达产率不足,多维持在70-80%的水平。中国钢铁工业协会统计数据显示,2月重点统计钢铁企业累计平均日产粗钢188.72万吨,环比下降4.18%、同比下降2.45%。

图4 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

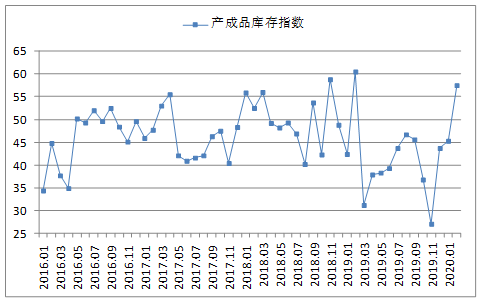

(三)受终端采购减少以及物流不畅影响,产成品库存上升

2月份,终端市场需求减少,加上物流受限导致钢厂运输产成品困难,钢厂产成品库存明显上升。产成品库存指数为57.5%,较上月上升12.2个百分点。据中钢协统计,2月中旬,重点统计企业钢材库存量为2134.15万吨,比上一旬增加282.68万吨,增幅15.27%;比年初增加1180.91万吨,增幅123.88%。

钢材社会库存同样大幅增加。2月中旬,20个城市5大品种钢材社会库存1735万吨,比上旬增加264万吨,增长17.9%,比1月增加923万吨,增长113.7%。5大品种库存均呈增加趋势,其中热轧卷板库存253万吨,比上旬增长25.2%,比1月增长109.1%;冷轧卷板库存157万吨,比上旬增长19.6%,比1月增长40.0%;中厚板库存128万吨,比上旬增长6.7%,比1月增长36.0%;线材库存355万吨,比上旬增长20.7%,比1月增长169.3%;螺纹钢库存842万吨,比上旬增长16.3%,比1月增长134.0%。

图5 2016年以来产成品库存指数变化情况

(四)钢材供过于求,价格震荡下行

2月初,疫情扩散导致需求下降,悲观情绪上升,加上当前钢材库存高企,开市首日钢材价格即下跌,之后一路下行,月末时宏观政策发布,受此提振,钢材价格小幅回升。卓钢链数据显示,2月3日的上海螺纹钢指数为3543元/吨,较前一个交易日3697元/吨下降154元/吨,月中最低点3440元/吨,为近3年最低值。2月27日的上海螺纹钢指数为3478元/吨,仍处于相对较低水平,钢厂利润空间承压。

图6 2017年以来上海螺纹钢价格指数变化情况

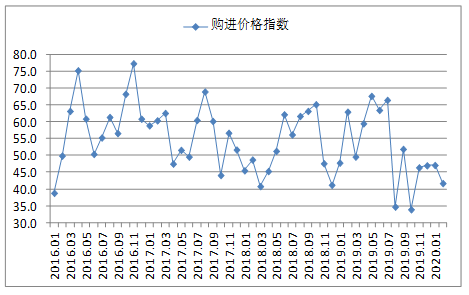

(五)钢厂采购下降,原材料价格有所下降

当前钢厂开工率相对不足,原材料采购意愿不强,加上物流受限,原材料价格有所下跌。原材料购进价格指数为41.7%,较上月下降5.4个百分点。截至2月27日,河北地区普碳方坯价格为3080元/吨,较上月末下降220元/吨;江苏地区废钢价格为2510元/吨,较上月末下降90元/吨;山西地区二级焦炭价格1740元/吨,较上月末下降50元/吨;辽宁地区65-66品味酸性干基铁精粉价格为600元/吨,较上月末下降10元/吨;铁矿石由于钢企进行补库带动需求,叠加基差刺激采购,价格在春节后开市首日下跌后逐渐回升,普式62%铁矿石指数为85.4美元/吨,较上月末上升3.45%。

图7 2016年以来购进价格指数变化情况

(六)受政策支撑,资金面比较宽松

据央行数据,1月份人民币贷款增加3.34万亿元,多增1109亿元;社会融资规模增量为5.07万亿元,比上年同期多3883亿元。1月末M2同比增长8.4%,比上月末低0.3个百分点,与上年同期持平;M1与上年同期持平,增速较上月末和上年同期分别低4.4个和0.4个百分点;M0同比增长6.6%,当月净投放现金1.61万亿元。从信贷数据来看,1月份整体资金情况与往年类似,都在开年有一个明显的宽松操作。不过结合当前疫情发展以及后续经济政策导向来看,短期内货币政策维持宽松状态概率较大。如此一来,钢铁产业链的中远期市场,将可得到较为有力的支撑。

二、后市研判

(一)基建和房地产复工对钢材需求形成支撑

为保障经济社会发展,在继续执行严格的疫情防控工作同时,多部委出台基建相关政策,要求加快基建开工复工。如发改委要求保障重大铁路、公路等项目开工;工信部要求加快5G建设,发挥5G建设对“稳投资”积极作用;交通运输部推进在建项目尽快复工,全力推进新建项目开工;水利部要求110项重大水利工程3月底前力争复工100项以上等。在各部委集中推进基建开工复工的支撑下,3月份钢材需求预计将有所支撑。

房地产市场方面,2019年1-12月份房地产开发投资比上年增长9.9%,增速比1-11月份回落0.3个百分点,比上年加快0.4个百分点。1-12月房屋新开工面积增长8.7%,增速与1-11月份持平,比上年加快3.5个百分点。开发商土地购置面积比上年下降11.4%,降幅比1-11月份收窄2.8个百分点,上年为增长14.2%;土地成交价款14709亿元,下降8.7%,降幅比1-11月份收窄4.3个百分点,上年为增长18.0%。从市场了解来看,虽然近期房地产企业大都尚未开工,短期利空钢材市场,但结合春节放假前多数终端没有备货的情况,在3月份企业复工后,房地产市场对钢材的需求有望迎来一波释放。

(二)疫情逐步控制有利于钢厂生产和物流

近日,广东、山西、辽宁等地区下调疫情预警级别,政府各部委也出台文件推动企业复工复产,钢厂上下游企业将陆续开工,对钢厂影响最大的需求和物流问题将有所好转。部分路段解除封路后,公路运输和水运也将逐步恢复正常,2月份钢厂“买不进来,运不出去”的情况会有所缓解,有利于钢厂恢复生产,顺畅运输产品。

(三)钢材价格或将继续一段时间的小幅震荡

在疫情得到基本控制后,企业生产和工地施工将加快回归正常,但这一过程需经历一段时间。从企业反映情况来看,现阶段钢厂和钢贸商累积了大量的库存,在3月份,这些库存将成为市场供给的重要来源,叠加钢厂新增产出,市场或将出现供过于求的局面。目前已有钢厂主动压缩产量以减少库存,维护市场,稳定价格,并指导贸易商按照指导价格销售。整体来看,钢材价格下降空间有限,但上升空间同样有限,钢材价格或将小幅震荡运行一段时间。

综合来看,2月份,受新冠肺炎疫情影响,市场需求和供给明显收缩,物流管制导致企业采购和销售受阻,钢厂和社会库存大增,钢价和原材料价格也受悲观预期影响下降。预计3月份,随着疫情不断得到控制,企业工地加快开工复工,需求将加快回升,物流放宽也有利于钢厂生产和销货,但现有的钢材库存对钢材价格形成一定压力,钢材价格或将持续一段时间的小幅震荡运行。